博文

559专栏 2016年金融市场大事记

热度 1 |

一系列大事件塑造了2016年的金融市场。如下是一些精选的英国《金融时报》分析、评论和图表,突显出2016年的跌宕起伏。

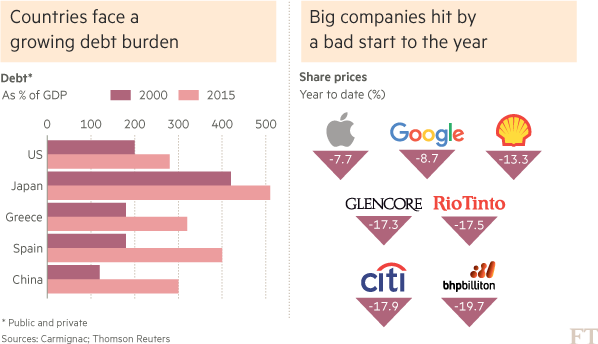

新年大跌

事实证明,1月份对投资者来说残酷无比。仅仅10个交易日后,全球股市就损失了逾4万亿美元市值,对中国经济放缓和货币贬值的担忧重创了市场情绪。同时,债券市场遭受了两股彼此冲突力量的冲击:一边是各国央行出售储备以支撑本币汇率,另一边是投资者竞相买入安全资产。

FT Markets在今年年初就报道了这种担忧,我们当时警告称:“它们对全球的冲击是痛苦但可控的,远不会让全球陷入新的衰退。在今年艰难的头10个交易日后,如下或许是对投资者最有利的结果:他们看到的问题没有消失,但至少受到了遏制。”

我们的FT大视野文章《过度焦虑的全球市场》(Markets: high anxiety)展示了交易所是如何遭遇了最糟糕的开年,但投资者对衰退风险半信半疑。

导致新年大跌的另一个关键因素是油价暴跌。到1月份第三个星期,布伦特(Brent)原油价格触及每桶27.10美元,事实证明,这是本年度最低水平,它加剧了投资者对能源领域股票和债券的抛售,尤其是美国页岩油生产商的垃圾级债券,并促使沙特将每桶30美元的油价描述为非理性水平。

随后到了1月底,日本央行(BoJ)宣布采取负利率政策,又一次对市场和银行造成重大冲击。影响立竿见影,投资者抛售银行股,同时日本投资者纷纷买入收益率较高的欧元区、英国和美国债券。这帮助压低了发达世界市场利率。

英国退欧公投

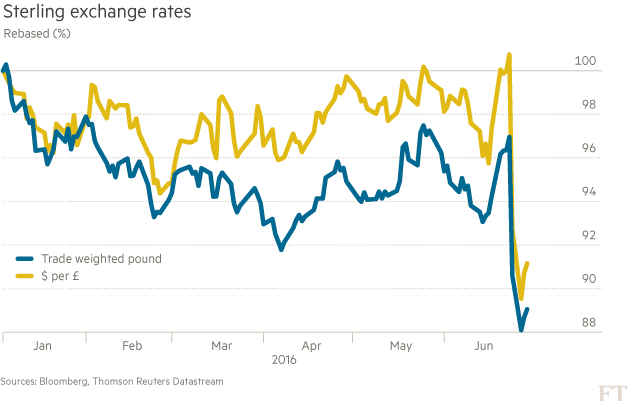

一旦市场的新年大跌尘埃落定,投机的投资者便开始逢低买入,因此在英国就是否留在欧盟举行公投之前,战鼓已经开始敲响。由于投资者之前一直坚信英国将会留在欧盟,英国公投退欧对市场来说是真正的冲击。

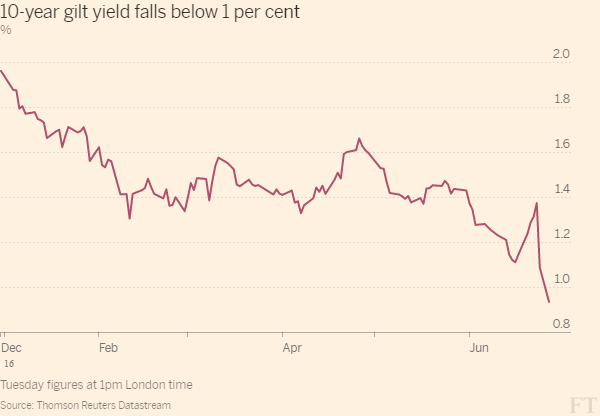

在公投前,FT Markets强调称,公投退欧将导致英镑大幅贬值,同时还会导致政府债券收益率暴跌,预计英国央行(BoE)将会恢复量化宽松政策。

而在英镑暴跌时,我们这样总结了始于亚洲的一个历史性交易日:一位东京的外汇交易员描述道,“非常糟糕的事情发生了”。我们详述了市场如何仓惶应对英国退欧的影响。

在今年过半之际,我们强调了全球投资者面临的5个机遇和风险。我们在7月初指出的风险包括,人民币贬值和美元升值冲击全球市场的风险。巴西和日本也位列风险和机遇之列。

市场后续如何:盈利还是有危险?

7月已经成为市场焦点、12月仍热度不减的是意大利修宪公投和困扰该国银行的坏账。意大利本月早些时候公投决定不进行改革,促使马泰奥•伦齐(Matteo Renzi)辞去总理职位。意大利银行股全年表现低迷。

超低债券收益率问题

英国退欧和英国央行随后恢复量化宽松政策,成为债券价格大幅上涨的最后推动因素,这波上涨定下了2016年的市场基调。到8月,全球基准债券收益率处于历史最低水平,英国10年期国债收益率只有微不足道的0.51%,而瑞士整个债券市场收益率一度是负值水平。

到8月,负收益率债券的规模膨胀至13.4万亿美元。

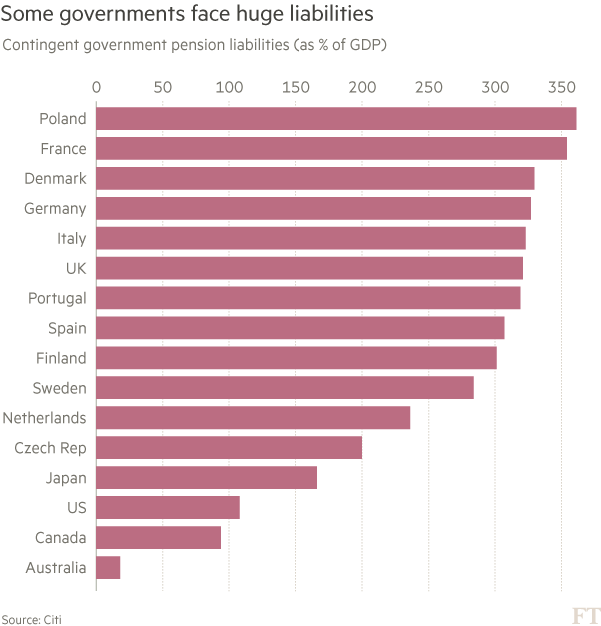

全球大约14万亿美元负收益率债券的最大受害者是养老基金和保险业。

FT Markets在今年夏末推出系列文章《养老金:低收益率,高压力》(Pensions: Low yields, high stress),深入地讨论了这个问题。

“特朗普通胀效应”(Trumpflation)迅速战胜市场担忧

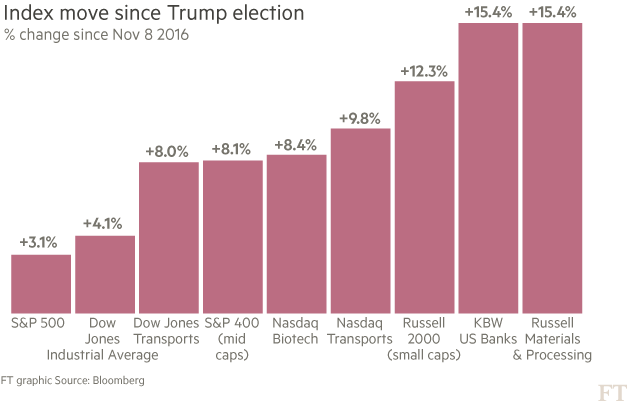

在英国退欧的冲击过后,投资者带着几分惶恐关注着美国大选周期,但赌注是下给希拉里•克林顿(Hillary Clinton)。最终唐纳德•特朗普(Donald Trump)胜选对市场的冲击是短暂的——仅仅持续了几个小时——投资者迅速接受了如下观点:共和党控制的国会将会推出财政刺激政策、减税并放松对美国企业的监管,从而改变局面。

“特朗普通胀效应”的概念很快深入人心,即财政政策将会为经济提供动力并培育通胀。

突然之间,超低债券收益率时代受到了质疑,负收益率债券规模本月下降至不足11万亿美元。

华尔街股市进一步上涨至创纪录水平。本月中旬,在美联储(Fed)推高借款成本并暗示明年加快政策收紧步伐之后,投资者加快抛售债券。

FT Markets对这种价格行为作如下初步总结:特朗普胜选让交易员慌忙之间想到了英国退欧时的情景。

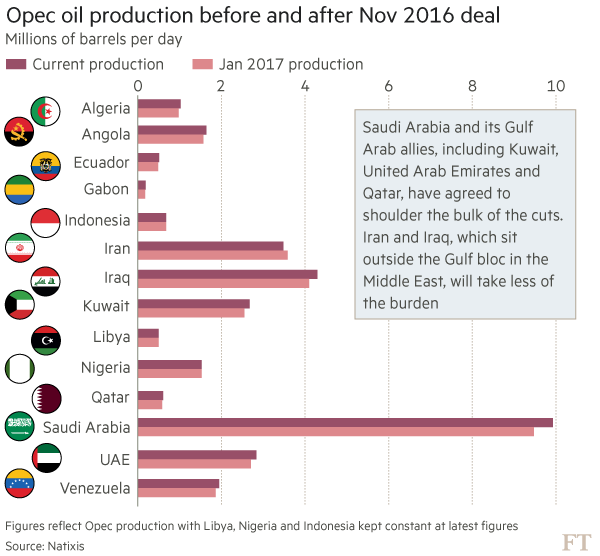

欧佩克(OPEC)回归,协议推升油价

美国大选后股市上涨也反映出人们对石油产量协议的预期,11月欧佩克维也纳会议最终也确实达成了石油产量协议。随后非欧佩克产油国在12月签署的减产协议也帮助大幅推升油价。推动减产协议达成的一大因素是油价下跌对产油国(尤其是沙特)经济造成的痛苦。沙特正在谋求到2018年让国有的沙特阿拉伯国家石油公司(Saudi Aramco)上市,保持油价稳居每桶50美元上方是关键目标。

从中我们可以看出沙特副王储穆罕默德•本•萨勒曼•阿勒沙特(Mohammed bin Salman Al Saud)让该国摆脱石油依赖的抱负。

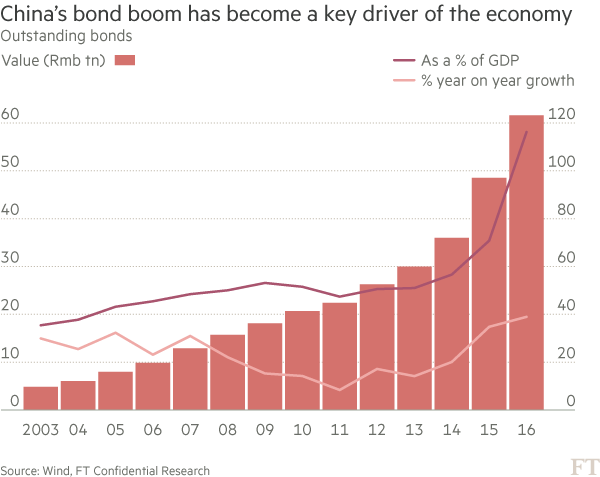

中国的债务累积和人民币贬值

在今年即将结束之际,我们研究了人民币贬值的利弊,并听到了对中国庞大债务负担的担忧。美联储在2017年有可能更加活跃,这会加大新兴市场以及它们的美元计价债务的风险。

美元进一步走强,加上美国可能会提高短期借款成本,将会阻碍中国稳定人民币汇率和限制资本外流的努力。

我们在12月初列举了中国政策制定者和投资者面临的风险,这些风险将给2017年年初蒙上阴影:美国加息将会暴露出中国的弱点——中国有着全球杠杆最高的企业部门,这加剧了中国的脆弱性。

免责声明:本文中使用的图片均由博主自行发布,与本网无关,如有侵权,请联系博主进行删除。