博文

创业板泡沫幻灭条件已基本具备

||

然而,昨日创业板急挫5%并同时伴随大盘股大幅震荡向下似乎是未来市场趋势的序曲。整体来说,A50市值接近上证指数的一半,将对冲大盘部份的下行风险。此外,央行[微博]仍将进一步降息和降准,将有助于大盘股表现。港股估值低廉、流动性改善,是非常好的投资中国的标的物。投资者应继续在低位建仓港股。

上证指数已运行到我们年初的目标价4200点:上证综指昨日表现极度反复,盘中一度触及4175点,收盘时却倒跌1.24%。我们在2015年 1月29日在彭博刊登的展望报告“China2015:A Bubbly Nation”将上证综指目标价定于4200点,并在2015年3月20日的报告“市啥率,就是啥率”详续讨论其计算方法。

目前上证综指基本上已经到达了我们的目标价。自从我们在2014年9月5日的报告“理智与情感:止损并修正交易策略”中强烈地空翻多以来,上证综指在短短六个月内由2300点大涨83%至4200点。

目前,上证的股票盈息率相对于中国的债劵收益率已经跌至2007年10月和2009年8月指数高位的水平,上证前期一往无前的升势将出现反复(图表1)。然而更重要的是,大盘股与小盘股的表现将会分歧,而其催化剂正是A50/500指数期货的推出。

图表1:上证的股票盈息率相对于中国长端债券收益率已跌至2007年及2009年时股市峰值时候的水平

图表1:上证的股票盈息率相对于中国长端债券收益率已跌至2007年及2009年时股市峰值时候的水平大盘股在通缩压力下由于杠杆高企,表现差强人意:根据米勒及莫迪利安尼经典的1958年文章《The Costof Capital, Corporation Finance and the Theory of Investment》,一家公司的价值取决于其投资决策,而非其融资决策,这就是著名的“MM定理”。

简单地说,一家公司的价值取决于其能否赚取高于资金成本的回报。即便公司决定增加杠杆以提升股本回报率,只要投资者减少投资组合的杠杆比率以降 低风险,便能轻易化解公司增加杠杆的决定的后果。因此,一个公司如何融资理论上不应会为投资者增值,市场也因此亦不会给予回报。

过去数年间,中国大盘股及小盘股的表现分化严重,显示“MM 定理”在真实世界中的实用价值。小盘股,特别是在创业板上市的公司,被视为是股本回报率很高的投资对象,部分中国投资者因此加杠杆买入这些公司的股票。

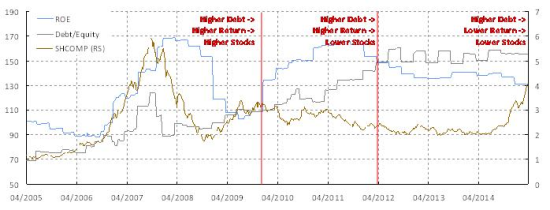

大盘股却长期是资金的黑洞。即使大盘股的股价由于加了杠杆在2005年至2007年期间飙升,然后由于同一原因在2009年前三个季度再度上涨,这些公司通过负债可以获得的边际回报率却自2011年后新的一轮信贷周期后锐减(图表2)。

图表2:公司加杠杆2010年后拖累了股票表现

图表2:公司加杠杆2010年后拖累了股票表现大盘股表现将跑赢小盘股;继续建仓港股:中国的通缩压力将使大盘股难以赚取高于资金成本的回报。通缩的特征之一是实际利率无情地上升,而高杠杆的企业将会非常艰难。在通缩时期,市场往往会着迷于经济体中某些板块的增长概念。

例如80年代末期日本的小盘股泡沫、90年代后期的互联网泡沫,以及过去两年的中国小盘股、创业板泡沫。目前,创业板泡沫爆破的条件似乎已基本具备:

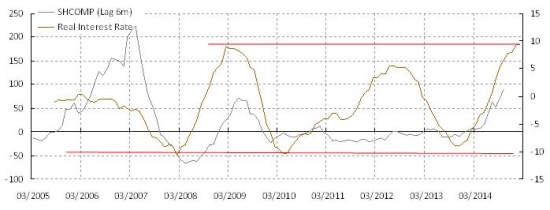

1、中国的实际有效利率已达到非常高的水平,过去往往触发降息。此外,中国外汇占款减少,将导致未来数月存准率的继续下调(图表3)。如是,降息和存准率下调将可纾缓负债累累的大盘股的利息负担,推动大盘股从低估值中修复。

图表3:实际利率已达倾向触发降息的水平,对大盘股构成支持

图表3:实际利率已达倾向触发降息的水平,对大盘股构成支持2、中国创业板的相对表现已达极端水平并将转弱(图表4)。中国小盘股、创业板的估值相对大盘股亦达到极端水平。

图表4:中国创业板的估值泡沫(市净率)及相对回报率与大盘股相比已达到极端相对表现

图表4:中国创业板的估值泡沫(市净率)及相对回报率与大盘股相比已达到极端相对表现3、共同基金的小盘股持仓相对大盘股处于非常高的水平。A500指数期货的推出将会令共同基金更容易从小盘股大幅飙升后锁定收益。由于A500小盘股指数与中国创业板的相关度可以高达90%,A500小盘股指数是对冲甚至做空中国创业板仓位的良好工具。与此同时,A50指数期货将会令共同基金更容易增加大盘股持仓的杠杆。

尽管如此,对冲/做空小盘股/中国创业板交易并不一定要与做多大盘股同时进行。小盘股的动荡将如何影响大盘股的表现仍有待观察。昨日中国创业板 下跌约5%而令大盘股出现震荡下行的交易行情似乎是一个序曲。与此同时,基于港股估值极低、市场相对割裂,以及较中国指数的表现显著落后,投资者应继续建 仓港股。

免责声明:本文中使用的图片均由博主自行发布,与本网无关,如有侵权,请联系博主进行删除。